Przepisy polskiego prawa nie regulują bezpośrednio obowiązku przeprowadzenia badania due diligence. Taki obowiązek nie został także uregulowany w żadnym innym kontynentalnym systemie prawnym. Z uwagi jednak na jego doniosłe znaczenie, badanie due diligence jest stałym elementem w transakcjach fuzji i przejęć.

Pojęcie badania due diligence

W celu zrozumienia jaką rolę odgrywa badanie due diligence w transakcjach M&A, należy zacząć od wyjaśnienia samego pojęcia badania due diligence. Badanie due diligence jest gruntowną, obiektywną i niezależną analizą przedmiotu transakcji, podczas której dokonuje się identyfikacji ryzyk, które mogą zaistnieć w związku z planowaną transakcją. Samo pojęcie due diligence w dosłownym tłumaczeniu oznacza „należytą staranność”. Takie rozumienie tego pojęcia może jednak mylić, gdyż w praktyce oznacza ono proces gromadzenia i analizy informacji dotyczących przedmiotu transakcji. W języku polskim pojęcie to bywa zastępowane sformułowaniami: „audyt prawny”, „badanie stanu prawnego spółki” czy „raport z badania”. W powszechnym obrocie gospodarczym najczęściej można się jednak spotkać z oryginalnym określeniem „badanie due diligence”, z uwagi na jego precyzyjność i jednoznaczność[1].

Badanie due diligence może odbyć się zarówno z inicjatywy sprzedającego (vendor due diligence), jak i kupującego (buyer due diligence). Dokonuje się go zazwyczaj przed zakupem przedsiębiorstwa, jego zorganizowanej części, udziałów lub akcji. Z uwagi na to, że z pomocą due diligence inwestor może dokonać weryfikacji swoich celów inwestycyjnych i potwierdzić, że dana inwestycja nie niesie ze sobą istotnych ryzyk, badanie to jest kluczowe przede wszystkim dla strony kupującej, której wiedza o nabywanym podmiocie jest ograniczona.

W skład typowego badania due diligence wchodzi przede wszystkim badanie prawne, finansowe i podatkowe. Jednak, w zależności od specyfiki danego podmiotu, w jego skład mogą wchodzić także inne badania, charakterystyczne dla danej branży. Badanie due diligence pozwala m.in. na ocenę szans i zagrożeń związanych z transakcją przed przystąpieniem do negocjacji jej warunków oraz na określenie potencjalnych ryzyk, które mogłyby mieć wpływ na wartość przedmiotu transakcji. Prawidłowo i rzetelnie przeprowadzone due diligence zwiększa zatem szanse na powodzenie transakcji oraz jej sukces ekonomiczny[2].

Prawne badanie due diligence

Podczas prawnego badania due diligence analizie poddawane są kluczowe dokumenty podmiotu stanowiącego przedmiot transakcji, takie jak dokumenty korporacyjne, zawarte umowy, czy wydane orzeczenia sądów i organów administracji. Audytorzy zapoznają się także z publicznie dostępnymi informacjami na temat badanego przedsiębiorstwa i jego działalności, znajdującymi się m.in. w aktach rejestrowych Krajowego Rejestru Sądowego, Centralnym Rejestrze Beneficjentów Rzeczywistych czy Repozytorium Dokumentów Finansowych. Dokładna analiza przedmiotowych dokumentów i informacji zwiększa szansę zidentyfikowania ryzyk, które w przyszłości mogłyby prowadzić do ponoszenia prawnej i finansowej odpowiedzialności przez inwestora.

Prawidłowo przeprowadzone badanie due diligence, pomimo że niejednokrotnie pochłania dużo czasu i środków finansowych zlecającego, przynosi mu wymierne korzyści. Dzięki niemu kupujący uzyskuje bowiem informacje, które ograniczają asymetrię informacyjną pomiędzy nim a sprzedającym. Uzyskana w trakcie badania prawnego wiedza na temat podmiotu będącego przedmiotem transakcji pozwala inwestorowi dokonać bardziej przemyślanej i świadomej decyzji dotyczącej realizacji transakcji, a także jej struktury.

Cele badania due diligence

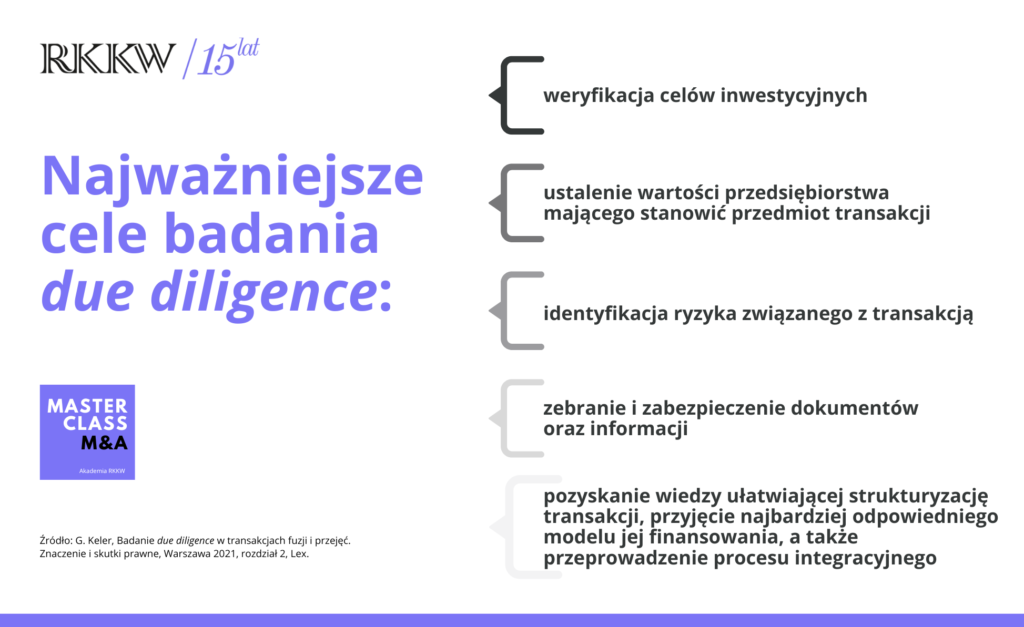

Przede wszystkim należy wskazać, że cele badania due diligence będą się różnić w zależności od stanu faktycznego, w szczególności w zależności od rodzaju planowanej transakcji (asset deal czy share deal). W związku z tym nie jest możliwe wyczerpujące ich wyliczenie. Do najczęściej wymienianych celów badania due diligence można zaliczyć:

- weryfikację celów inwestycyjnych;

- ustalenie wartości przedsiębiorstwa mającego stanowić przedmiot transakcji;

- identyfikację ryzyka związanego z transakcją;

- pozyskanie wiedzy ułatwiającej strukturyzację transakcji, przyjęcie najbardziej odpowiedniego modelu jej finansowania, a także przeprowadzenie procesu integracyjnego;

- zebranie i zabezpieczenie dokumentów oraz informacji[3].

Najważniejszym celem badania jest weryfikacja celów inwestycyjnych. Z uwagi na dużą wartość transakcji M&A, dla inwestora kluczowe znaczenie ma bowiem ustalenie czy planowana transakcja będzie miała ekonomiczny sens, a także wybranie najbardziej optymalnego sposobu jej przeprowadzenia. W skrajnych przypadkach raport z badania może spowodować całkowitą rezygnację z realizacji transakcji przez inwestora.

Natomiast jeżeli po przeprowadzeniu badania due diligence kupujący nadal będzie zainteresowany inwestycją, to wyniki takiego badania będą dla niego cennym źródłem informacji służących do ustalenia wartości nabywanego przedsiębiorstwa, a w konsekwencji źródłem argumentów do negocjowania końcowej ceny transakcji. W przypadku zidentyfikowania w trakcie badania istotnych ryzyk prawnych, inwestor może wynegocjować korzystniejszą dla siebie cenę, lepiej odzwierciedlającą rzeczywistą wartość nabywanego przedsiębiorstwa.

Zidentyfikowanie określonych ryzyk służy również temu, aby w jak największym stopniu zabezpieczyć nabywającego przed ponoszeniem w przyszłości odpowiedzialności związanej z nabywanym przedsiębiorstwem. Ujęcie wykrytych ryzyk w dokumentach transakcyjnych, wraz z odpowiednimi gwarancjami sprzedającego oraz klauzulami dotyczącymi jego odpowiedzialności odszkodowawczej, wpływa na znaczne ograniczenie odpowiedzialności finansowej inwestora.

Dodatkowo, za przeprowadzeniem badania due diligence przemawia ustawowy obowiązek dokładania należytej staranności przy wykonywaniu swoich obowiązków przez członków organów zarządzających i nadzorczych spółek biorących udział w transakcji. Brak przeprowadzenia badania może bowiem zostać potraktowany jako brak dołożenia należytej staranności przez członków tych organów, a w konsekwencji wiązać się z poniesieniem przez nich odpowiedzialności cywilnoprawnej[4]. Ponadto, raport z badania due diligence może posłużyć jako podstawa do ustalenia przyszłej strategii działania nabywanego przedsiębiorstwa.

Podsumowanie

Kluczowym celem badania due diligence jest możliwość weryfikacji przez inwestora zakładanych celów inwestycyjnych, a w konsekwencji zapewnienie mu jak najlepszej pozycji negocjacyjnej oraz zminimalizowanie ryzyka ponoszenia przez niego w przyszłości odpowiedzialności związanej z nabytym przedsiębiorstwem lub udziałami. Pomimo, że z reguły jest to proces kosztowny i czasochłonny, korzyści z nim związane zdecydowanie zwiększają szanse na przeprowadzenie udanej i bezpiecznej transakcji.

Autorkami wpisu są radca prawny Marta Dobosz – Senior Associate w Kancelarii RKKW oraz Emilia Jankiewicz – Junior Associate.

W przypadku jakichkolwiek pytań lub wątpliwości związanych z przeprowadzaniem badań due diligence zachęcamy do kontaktu z naszymi specjalistami z działu Fuzji i przejęć.

[1] W. J. Katner (red.), Prawo zobowiązań – umowy nienazwane. System Prawa Prywatnego. Tom 9. Wyd. 4, Warszawa 2023, pkt. IV 1. A. 1254, Legalis.

[2] A. Gąsior, Fuzje i przejęcia–kontrowersje na temat opłacalności tych procesów, „ Zeszyty Naukowe. Studia i Prace” 17/2010, s. 117.

[3] G. Keler, Badanie due diligence w transakcjach fuzji i przejęć. Znaczenie i skutki prawne, Warszawa 2021, rozdział 2, Lex.

[4] Art. 209 KSH [Obowiązek lojalności członka zarządu wobec spółki]

- 1. Członek zarządu powinien przy wykonywaniu swoich obowiązków dołożyć staranności wynikającej z zawodowego charakteru swojej działalności oraz dochować lojalności wobec spółki.

- 2. Członek zarządu nie może ujawniać tajemnic spółki także po wygaśnięciu mandatu.

Art. 293. [Odpowiedzialność członków organów za wyrządzoną szkodę]

- 1. Członek zarządu, rady nadzorczej, komisji rewizyjnej oraz likwidator odpowiada wobec spółki za szkodę wyrządzoną działaniem lub zaniechaniem sprzecznym z prawem lub postanowieniami umowy spółki, chyba że nie ponosi winy.

- 3. Członek zarządu, rady nadzorczej, komisji rewizyjnej oraz likwidator nie narusza obowiązku dołożenia staranności wynikającej z zawodowego charakteru swojej działalności, jeżeli postępując w sposób lojalny wobec spółki, działa w granicach uzasadnionego ryzyka gospodarczego, w tym na podstawie informacji, analiz i opinii, które powinny być w danych okolicznościach uwzględnione przy dokonywaniu starannej oceny.