Pusta faktura, zwana także fakturą fikcyjną to dokument księgowy, który nie odzwierciedla rzeczywistych transakcji. Oznacza to, że faktura została wystawiona i wprowadzona do obiegu, mimo że wykazuje usługę, która nie została wykonana, bądź stawkę, która nie powinna być zastosowana do danej usługi.

Możemy wyróżnić trzy rodzaje pustych faktur:

- Faktury, które dokumentują transakcje, które nie miały miejsca w rzeczywistości, w takiej sytuacji po prostu nie doszło do dostawy towarów lub wykonania usługi przez wystawcę faktury;

- Faktury, które dokumentują prawdziwe zdarzenia gospodarcze, lecz z udziałem innego podmiotu niż wystawca faktury, o czym wiedział i na co godził się odbiorca faktury;

- Faktury, które dokumentują transakcje z nabywcą polegające na zatajeniu przez wystawcę danych podmiotu, który de facto dokonał dostawy towaru lub wykonał daną usługę.

Konsekwencje posługiwania się pustymi fakturami na gruncie prawa podatkowego

Ustawa o VAT[1]sankcjonuje wprowadzenie pustej faktury do obrotu gospodarczego. Zgodnie z treścią art. 108 ust. 1 ustawy o VAT podatnik jest zobowiązany zapłacić podatek VAT w wysokości zgodnej z fakturą wystawioną i wprowadzoną do obrotu. Innymi słowy, obowiązek zapłaty VAT na podstawie art. 108 ustawy o VAT powstaje z mocy prawa w związku z faktem wystawienia faktury wykazującej VAT.

Charakterystyczny dla art. 108 ust. 1 ustawy o VAT jest fakt, że nie dotyczy wyłącznie podatników VAT, a odnosi się do wszystkich podmiotów wykazujących VAT na fakturze. Nie trzeba więc być formalnie zarejestrowanym jako czynny podatnik VAT, aby być zobowiązanym do zapłaty VAT na podstawie tego przepisu.

Wprowadzenie do obrotu pustej faktury powoduje również powstanie obowiązku zapłaty wykazanego w niej podatku należnego – jednocześnie na podstawie art. 88 ust. 3 a pkt. 4 ustawy o VAT nie ma możliwości odliczenia podatku. Dodatkowo na podstawie art. 112c ustawy o VAT w sytuacji tej powstaje obowiązek zapłaty stawki sankcyjnej podatku w wysokości 100% zawyżenia podatku naliczonego. Stawki sankcyjnej nie zapłaci jednak ten kto ponosi również odpowiedzialność karną lub karną skarbową za ten czyn.

Konsekwencje karne posługiwania się pustymi fakturami

Niezależnie od konsekwencji podatkowych wystawienie pustej faktury może skutkować surowymi konsekwencjami karnymi i karnoskarbowymi.

Po pierwsze wystawiający pustą fakturę będzie odpowiadał za przestępstwo skarbowe z Kodeksu karnego skarbowego[2] lub przestępstwo uregulowane w przepisach Kodeksu karnego[3]. Zgodnie z treścią art. 62 § 1 KKS ,,Kto wbrew obowiązkowi nie wystawia faktury lub rachunku, wystawia je w sposób wadliwy albo odmawia ich wydania, podlega karze”. W takiej sytuacji sprawcy grozi kara grzywny do 180 stawek dziennych. Natomiast za wystawienie faktury w sposób nierzetelny albo posługiwanie się taką fakturą sąd może orzec karę grzywny nawet do 720 stawek dziennych bądź karę roku pozbawienia wolności. Sąd może nałożyć obie te kary jednocześnie (art. 62 § 2 KKS). Wysokość jednej stawki zależy od dochodów sprawcy, jego sytuacji rodzinnej i innych uwarunkowań. Kodeks stanowi jednak, że jedna stawka dzienna nie może być niższa od jednej trzydziestej części minimalnego wynagrodzenia ani też przekraczać jej czterystukrotności. W obecnej sytuacji oznacza to przedział od 141,40 zł do 56 560 zł. Oznacza to, że kara grzywny liczona według stawek dziennych w maksymalnej wysokości może osiągnąć poziom 40 723 200 zł (720×56 560 zł).

Jeszcze surowsze kary za wystawienie pustej faktury przewiduje Kodeks karny. Zgodnie bowiem z treścią art. 271a § 1 KK „Kto wystawia fakturę lub faktury, zawierające kwotę należności ogółem, której wartość lub łączna wartość jest znaczna, poświadczając nieprawdę co do okoliczności faktycznych mogących mieć znaczenie dla określenia wysokości należności publicznoprawnej lub jej zwrotu albo zwrotu innej należności o charakterze podatkowym lub takiej faktury lub faktur używa, podlega karze pozbawienia wolności od 6 miesięcy do lat 8”.

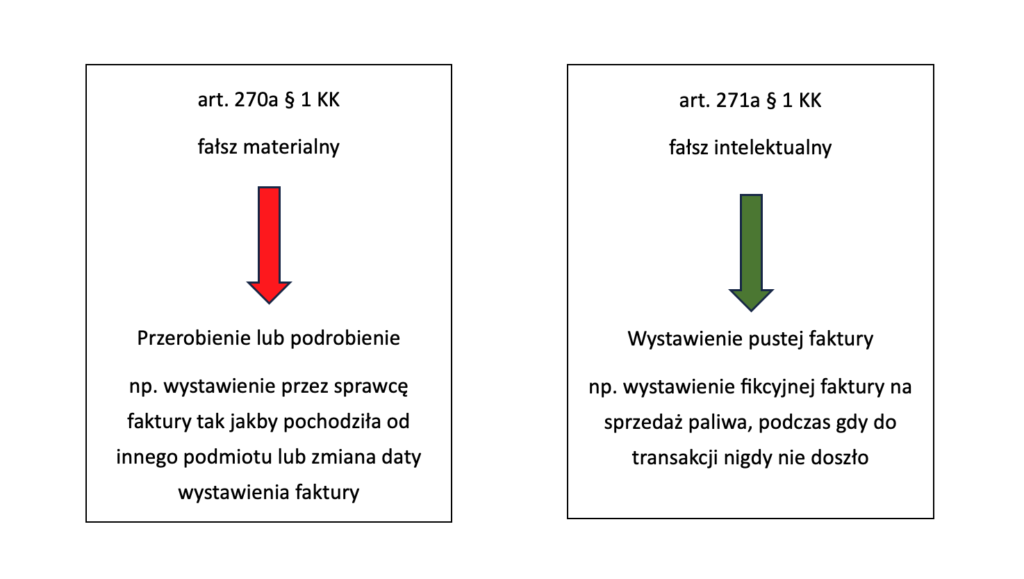

Warto dodać, że podstawą odpowiedzialności za czyn przeciwko wiarygodności dokumentów może być także art. 270a § 1 KK. Przepis ten określa tzw. materialne fałszerstwo faktury. Jego istotą jest fałszowanie, czyli podrabianie lub przerabianie faktury, lub też używanie jej jako autentycznej. Jest to czyn odmienny od wyżej już wskazanego czynu z art. 271a KK, którego istotą jest poświadczenie nieprawdy lub fałszerstwo intelektualne dokumentu. Różnicę pomiędzy dwoma przepisami prezentujemy przy pomocy poniższej ilustracji:

Zbrodnie fakturowe

Najsurowsza odpowiedzialność karna dotycząca nierzetelnych faktur została przewidziana w art. 277a KK. Stanowi on, że kto dopuszcza się przestępstwa określonego w art. 270a § 1 albo art. 271a § 1 KK (omówionych powyżej) wobec faktury lub faktur, zawierających kwotę należności ogółem, której wartość lub łączna wartość jest większa niż dziesięciokrotność kwoty określającej „mienie wielkiej wartości” , podlega karze pozbawienia wolności na czas nie krótszy od lat 5 albo karze 25 lat pozbawienia wolności. Zgodnie z art. 115 § 6 KK mieniem wielkiej wartości jest mienie, którego wartość w czasie popełnienia czynu zabronionego przekracza 1 000 000 złotych. Tym samym przepis art. 277a KK przewiduje zaostrzoną odpowiedzialność karną wobec faktury lub faktur, zawierających kwotę należności ogółem, której wartość lub łączna wartość jest większa niż 10 000 000 zł. Jednocześnie z uwagi na zaostrzenie odpowiedzialności karnej, czyn określony w art. 277a KK jest zbrodnią w rozumieniu art. 7 KK. Klasyfikacja ta ma daleko idące znaczenie praktyczne.

Warto po pierwsze zauważyć, że zbrodnie przedawniają się po okresie dłuższym niż występki (tj. po upływie 20 lat). Ponadto w przypadku zbrodni co do zasady wyłączona jest możliwość zawieszenia wykonania kary pozbawienia wolności. To zaś ma niebagatelne znaczenie dla znacznej liczby osób oskarżanych o dopuszczenie się przestępstw gospodarczych. Bardzo często bowiem są to osoby niekarane, wobec których istnieją wszelkie przesłanki do orzeczenia warunkowego zawieszenia wykonania kary.

Dodatkowo wymiar kary na gruncie art. 277a KK może uzasadniać stosowanie środków zapobiegawczych np. tymczasowego aresztowania. Zgodnie bowiem z art. 285 § 2 KK, jeżeli oskarżonemu zarzuca się popełnienie zbrodni lub występku zagrożonego karą pozbawienia wolności, której górna granica wynosi co najmniej 8 lat, albo gdy sąd pierwszej instancji skazał go na karę pozbawienia wolności nie niższą niż 3 lata, potrzeba zastosowania tymczasowego aresztowania w celu zabezpieczenia prawidłowego toku postępowania może być uzasadniona grożącą oskarżonemu surową karą.

Jednoczesne stosowanie przepisów KK i KKS

Wspomnieć należy o funkcjonującym w prawie karnym skarbowym idealnym zbiegu przestępstw. Zgodnie z art. 8 § 1 KKS, jeżeli ten sam czyn będący przestępstwem skarbowym lub wykroczeniem skarbowym wyczerpuje zarazem znamiona przestępstwa lub wykroczenia określonego w przepisach karnych innej ustawy, stosuje się każdy z tych przepisów. Oznacza to, że może być jednocześnie stwierdzone przestępstwo i przestępstwo skarbowe. W takiej sytuacji wykonaniu podlega najwyższa z orzeczonych kar oraz możliwe jest stosowanie wszystkich środków karnych, które wymierzone zostałyby za stwierdzone przestępstwa.

Umyślność, a rodzaj ponoszonej odpowiedzialności

Nasuwa się pytanie kiedy wystawiający pustą fakturę poniesie tak surowe konsekwencje przewidziane przez polskie prawo podatkowe, a kiedy dodatkowo liczyć się musi z odpowiedzialnością karną. Czy da się jasno nakreślić gdzie przebiega granica pomiędzy grożącą odpowiedzialnością karną, a wyłączną odpowiedzialnością skarbową za posługiwanie się fikcyjną lub nierzetelną fakturą?

Najkrócej rzecz ujmując: da się. Granicą jest bowiem umyślność zachowania. Innymi słowy, używanie takiej faktury musi odbywać się z pełną świadomością, że wystawiając ją poświadczamy nieprawdę (zamiar bezpośredni), a przynajmniej godzić się z tym, że tak może być (zamiar ewentualny). Warto zaznaczyć, że aby można było mówić o umyślności, sprawca nie musi myśleć o popełnieniu konkretnego przestępstwa, albo wiedzieć dokładnie które ustawy złamał. Wystarcza świadomość, że swoim działaniem wprowadził on organy państwowe w błąd.

Możliwość uniknięcia negatywnych konsekwencji wystawienia pustej faktury

Poza opisaną powyżej umyślnością, możliwa jest sytuacja, w której wprowadzenie do obrotu fikcyjnej faktury było skutkiem niedopatrzenia przedsiębiorcy – w takiej sytuacji jej wystawca ma pewne możliwości w celu uniknięcia negatywnych konsekwencji związanych z wprowadzeniem do obrotu pustej faktury, oczywiście jeśli w porę się zorientuje. Gdy urząd skarbowy nie odnajdzie tego uchybienia jako pierwszy przedsiębiorca powinien niezwłocznie:

- anulować fakturę – tu trzeba zaznaczyć, że zrobić można to wyłącznie przed przekazaniem faktury do dostawcy, to znaczy przed wprowadzeniem jej do obrotu prawnego;

- skorygować fakturę – w sytuacji, gdy nie ma już możliwości anulowania faktury, konieczne jest wystawienie faktury korygującej, konkretnie tzw. faktury korygującej do zera.

Podatnik, będący nabywcą faktury, który odliczył podatek VAT z pustej faktury, ma możliwość skorygowania swojego błędu. W tym celu powinien złożyć odpowiednie korekty deklaracji oraz wpłacić należny podatek wraz z odsetkami. Dokonując przedmiotowej korekty koniecznym jest również dokonanie zapisów w rejestrze VAT na minus w okresie, w którym odliczono nienależny mu podatek. W konsekwencji należy także złożyć korektę pliku JPK_V7 za ten okres oraz odprowadzić ewentualną różnicę w kwocie podatku do zapłaty wraz z naliczonymi odsetkami.

Podsumowanie

Wprowadzanie do obrotu pustych faktur skutkuje surowymi konsekwencjami na gruncie prawa podatkowego, a dodatkowo wiąże się z ryzykiem poniesienia odpowiedzialności karnej. Dlatego też należy doprowadzania do wszelkich sytuacji wątpliwych, a jeżeli takie się zdarzą, omówić je również z prawnikiem w celu znalezienia właściwego rozwiązania. Ważne jest też, aby gdy dostrzeże się błąd, błyskawicznie zareagować, bo może to pomóc zaoszczędzić płacenia bardzo wysokich kar i ograniczyć lub całkowicie wyłączyć ewentualną odpowiedzialność osobistą.

[1] Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2024 r. poz. 361 z późn. zm.) – dalej jako: „Ustawa o VAT”

[2] Ustawa z dnia 10 września 1999 r. Kodeks karny skarbowy (Dz. U. z 2023 r. poz. 654 z późn. zm) – dalej jako: „KKS”.

[3] Ustawa z dnia 6 czerwca 1997 r. Kodeks karny (Dz. U. z 2024 r. poz. 17 z późn. zm.) – dalej jako: „KK”